《投资者网》宁斌

编辑 吴悦

5月13日,西部证券股份有限公司(以下简称“西部证券”)保荐项目红星美羚,通过线上直播方式,就二年来IPO被否情况举行股东说明会。

在说明会上,红星美羚董事长王宝印公开表示,目前不再考虑上市,因审核被否的原因会继续申诉。早在5月6日被否当天,该公司即发布公开信,称从2013年开始筹备到2022年终止,历时9年,经历两次证监会现场检查,多次问询和核查,上市比“唐僧取经”还难。

一个企业的IPO被否为何得到如此高的关注和讨论,除了涉农行业属性、自身真实业绩原因之外,与扮演“看门人”的辅导券商有很大关系。

在公开信中和股东说明会上,红星美羚也指出,此次IPO之行券商保荐机构西部证券 “难辞其咎”。

据某券商资深投行人士分析,作为专业的保荐团队,面对这类涉农项目,如果在尽职调查或内核过程中发现存在实质性障碍,最合理的做法,应当是规劝其撤回IPO申请,进行相应内控整改后再去申报,这样通过率会更高。

深交所也曾就红星美羚涉及内控问题,对西部证券是否履行勤勉尽责提出问询,但其并不愿意承认其存在着客观过失。

2022年保荐项目“零过会”

根据创业板、科创板及北交所官网信息,《投资者网》注意到2022年西部证券保荐项目共计12个,艾布鲁(301259.SZ)近日已成功上市外,不过其过会已经是去年7月的事了。此外,西部证券保荐项目共有4家终止、1家暂缓。

2月25日,其保荐项目湖南恒茂高科IPO遭到了深交所否决,与红星美羚所遭遇情况类似,同样也是经历三轮问询,历时462天;另外一个保荐项目千里马股份,则是在3月28日撤回了IPO申请材料,千里马股份的IPO历时455天。

在北交所的保荐项目伊斯佳,3月25日主动撤回申报材料,终止IPO进程;另一保荐项目天济草堂制药,4月6日在北交所上市委会议上遭遇暂缓表决。

2022年截至目前,西部证券保荐项目还是“零过会”。

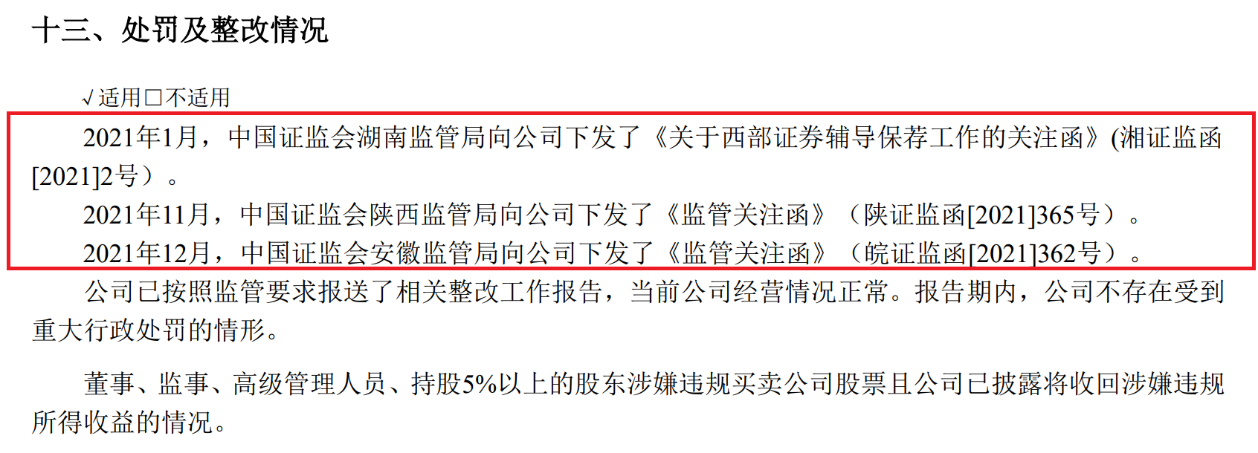

事实上,西部证券保荐工作也是一路坎坷,问题不断。因保荐项目履责不到位,已受到了监管层的关注,年报显示2021一共收到了3份监管函。

图表1:2021年西部证券处罚及整改情况

(来源:公司年报)

(来源:公司年报)特别是在2021年1月,上交所还对西部证券及其保荐代表人发出监管警示,指出其作为华纳药厂(688799.SH)、长沙兴嘉生物科创板IPO的保荐机构,存在保荐职责履职不到位的情形。例如在兴嘉生物项目保荐过程中,未对企业与重要经销商关系进行审慎核查,信息披露与实际情况不符,相关的4名保荐代表人被予以监管警示。

作为一个老牌券商,不仅在投行保荐业务屡尝败绩,在其它业务操作中也是风波不断。

因“天价申购”被限制配售

5月9日,在科创板新股思特威(688213.SH)询价过程中,西部证券管理的睿赫1号集合资产管理计划报出960元/股的价格,较发行价高出30倍,因此被中国证券业协会(以下简称“中证协”)列入首次公开发行股票配售对象限制名单, 一个月内不得参与科创板、创业板、主板等板块相关项目的网下询价和配售。

图表2:西部证券睿赫1号限制配售公告

(来源:中国证券业协会官网)

(来源:中国证券业协会官网)据西部证券相关人士的说法,对思特威本来申购价格是30元/股,申购股数是960万股,但因操作失误,最终却填报960元和申购30万股,恰好写反。同时公告表示对此事高度重视,接下来积极整改、问责相关人士。

尽管该价格被列入高价剔除,未对思特威的询价结果产生影响,但仍引发了市场广泛关注。

根据中证协《注册制首次公开发行股票网下投资者管理规则》的第六条:“重要操作环节设置复核机制”和第十二条“应按照内部研究报告给出的建议价格或价格区间进行报价,原则上不得超出研究报告建议价格区间”规定。

而作为专业机构,出现报价超限的操作失误,究其原因或有两点:一是报价申报者缺乏必要的敬业态度;二是无复核程序,或相关程序形同虚设。

尽管西部证券在2021年报中这样表示:“公司建立了完善的内部控制体系,已全面涵盖各个部门、各项业务环节以及授权管理、岗位职责、信息反馈、监督检查、奖惩考核及责任追究等方面”。但站在金融机构的角度,风控合规应该是机构的重中之重,不能坐等风险发生才进行弥补,而应该未雨绸缪提前准备。

2022年一季度业绩下滑

2012年西部证券在深交所挂牌上市,成为A股第19家上市证券公司,是国内老牌券商,也是目前西北地区唯一的上市券商,证监会公布的2021年证券公司分类结果,获评A类A级。

在4月28日,西部证券发布了2021年报。年报数据显示,2021年实现营收67.51亿元,同比增长30.22%,实现归母净利润14.09亿元,同比增长26.23%,经营活动产生现金流量净额-137.19亿元,基本每股收益0.32元/股,与上年同期持平。

图表3:西部证券2021年业绩数据(单位:元)

(来源:公司2021年年报)

(来源:公司2021年年报)从收入构成来看,财富管理业务与自营业务一直是西部证券的优势收入板块,2021年财富管理业务板块中手续费及佣金净收入方面,经纪业务手续费及佣金同比增加19.83%,资产管理业务手续费净收入同比增加83.04%,投资银行业务手续费净收入同比减少13.51%。

自营业务表现突出,实现投资收益18.45亿元,同比增长22.35%,公允价值变动损益1.69亿元,同比减少20.29%。据中证协数据显示,该投资收益成绩在全行业 137 家券商中排名第19位。

在股权类业务方面,2021年西部证券完成10家股权主承销项目,其中3家科创板IPO、3家创业板IPO、2家主板非公开发行股票、1家创业板可转债、1家北交所/精选层;投行板块新增申报股权IPO企业10家,目前股权项目在辅导企业共计17家。债券业务方面,2021年共发行18单债券类项目。

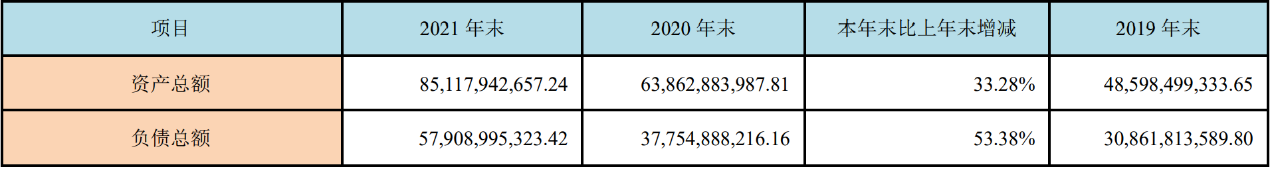

截至2021年末,西部证券资产总额851.17亿元,同比增长33.28%;负债总额579.08亿元,同比增长53.38%,资产负债率为61.29%。2021年信用减值损失-3250.50万元,上年同期为2.59亿元,主要因金融资产减值冲回,其中坏账损失1.07亿元。

图表:西部证券资产额、负债额(单位:元)

(来源:公司年报)

(来源:公司年报)从区域板块来看,陕西是大本营,西部证券共计101个营业部,有56家在陕西省内,贡献营业利润5.97亿元,上海是第二大营业利润地区,贡献营业利润0.28亿元。

2022年以来券商行业整体业绩表现低迷。根据wind数据,2022年一季报中48家上市券商中有41家营收增速下滑,净利润增速下滑的有42家,西部证券位列其中。

根据最新的2022年一季度预报,西部证券实现营收9.98亿元,同比减少20.43%,归属公司股东净利润-1684.53万元,上年同期为2.61亿元,下滑126%。

图表:2022年第一季度业绩预告(单位:元)

(来源:公司公告)

(来源:公司公告)这也是西部证券自2012年上市以来首个出现亏损的一季报,但一季度资管业务收入同比增长217%,颇有亮点。

拉长时间线来看,西部证券的业绩从2018年开始稳步增长,2018年、2019年、2020年营收分别为22.37亿元、36.81亿元、51.84亿元,净利润分别为2亿元、6.1亿元、11.17亿元,近几年整体业绩呈现增长的态势。

但证券行业是靠天吃饭,券商股的股价并不一定靠业绩来支撑。2022年以来,A股大环境一片哀鸿,48只券商股中,仅有1家券商的股价勉强收平,其他47家全部下跌,41家股价跌超20%,其中西部证券跌幅24.29%。截至5月18日收盘,西部证券总市值273亿元,股价报6.11元,已经跌到近5年历史最低点。(思维财经出品)■

西部证券IPO红星美羚